阅读:0

听报道

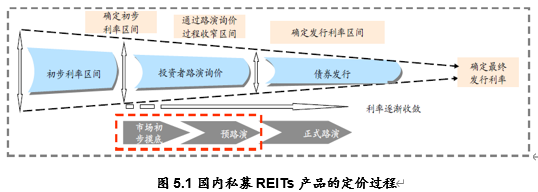

(2)定价过程

私募REITs产品的询价、定价过程大致可以分为如下几个阶段:

第一步,采用合理的定价理论与方法,并结合市场实际情况确定初步的利率区间,作为进行市场摸底和投资者询价的基本出发点;

第二步,针对潜在投资者进行广泛的销售摸底工作,收集投资者对于投资意向和定价方面的反馈信息,并对利率区间进行必要的调整。在必要的情况下,可能会对重点投资者进行路演拜访,可就定价问题进行更为深入的交流;

第三步,根据前期销售摸底的情况,并结合市场环境的变化,确定最终的发行时点及发行时的利率区间;

第四步,根据发行时的投资认购情况,在发行利率区间的范围内确定最终发行利率。

4、发行方式

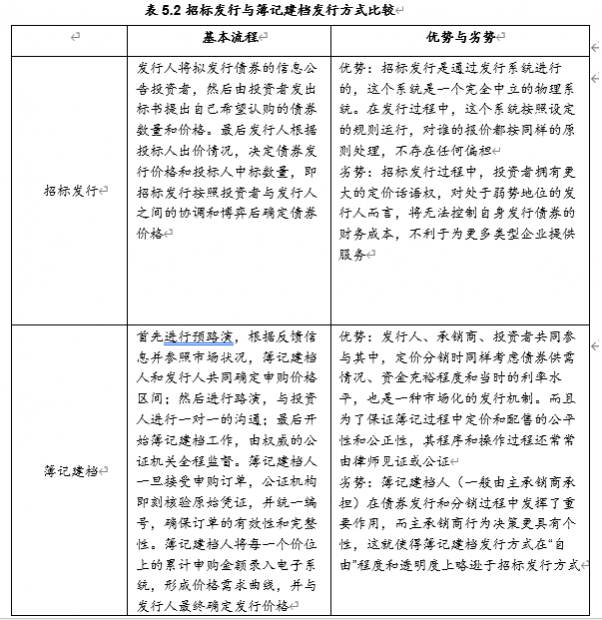

目前,国内固定收益产品的发行方式主要包括招标发行和簿记建档两种。前者主要应用于国债、央票、政策性金融债和部分大型信用债券,后者主要应用于其他信用债券,如公司债、企业债、中期票据、短期融资券等。

公开招标发行是指发行人通过招标方式向有资格的承销商发标,投标者中标后,视同投资购买性质,可按一定价格向社会再行出售。公开招标发行可以使债券的发行人与投资者直接见面,减少了中间环节。簿记建档是指簿记管理人(在国际市场上一般是全球协调人)通过前期路演、询价以及后期的簿记投资需求、确定价格、组织配售等安排进行债券发行的行为。在表5.2中,我们对招标发行与簿记建档两种类型的基本流程和各自的优劣势情况进行了简单比较。

对于私募REITs来说,目前主要采取簿记建档发行方式,有些规模较小的项目采取的是协议定价发行方式(即直接由发行人和计划管理人协商确定发行价格,不履行严格的簿记建档流程)。

(五)备案上市

由于私募REITs产品以资产支持专项计划作为特殊目的载体,目前企业资产证券化业务已实现备案制,且为事后备案,即先发行,然后备案并上市。

(六)后续管理阶段

1、后续管理

后续管理主要包括日常管理工作、风险监测、配合监管检查等工作,具体包括:督促资金归集转付的相关工作、产品兑付兑息工作、信息披露工作、重要参与主体的日常监测以及项目资料存档等工作内容。

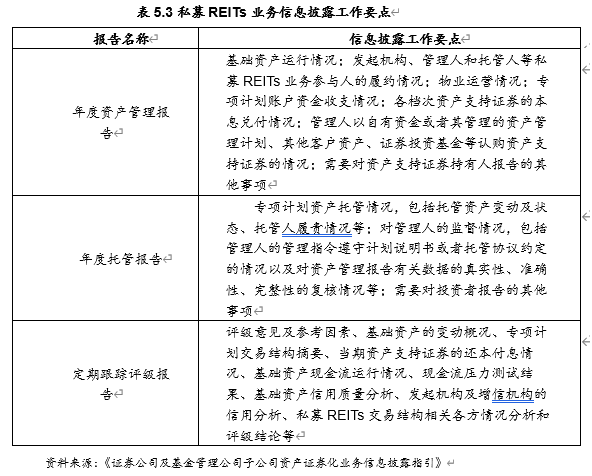

2、信息披露工作

按照《证券公司及基金管理公司子公司资产证券化业务信息披露指引》,发起机构需配合管理人和评级机构等中介机构履行信息披露工作,并定期向管理人提供财务报表、《资产服务报告》等资料。信息披露的工作要点如下表所示:

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号